みなさん、こんにちは!税理士の脇田みきです。

いよいよ確定申告の期限も迫ってきました。

当事務所も税理士事務所っぽく繁忙期です。

朝も夜も土日も関係なくみなさまの確定申告書を作っていますよ~。

さて、今日は「領収書」についてお話したいと思います。

領収書は、税務上の費用として処理するための、支出を証明する大切な書類です。

時々「レシートじゃなくて領収書をきちんともらった方がいいですよね?」

と聞かれることがありますが、実はそんなことはありません。

レシートも領収書と同様の証拠証票となります。

でも、

- 電車やバスに乗るときの運賃

- 自動販売機で買ったお茶、

- 取引先のお祝いやご不幸でお渡しするご祝儀やお香典

など、適正な領収書が入手できないケースはさまざまあります。

そうした場合の処理方法について解説していきます。

適正な領収書の要件とは?

ここで、あらためて「適正な領収書」とは?というと、

下記の事項が書かれているものをいいます。

- 支払先(領収書を発行する側) ← どこで

- 日付 ← いつ

- 支払事由(但し書き)← 何に

- 金額 ← いくら

- 宛名(領収書を受け取る側)← 誰が払った

ちなみにこの要件とは、消費税法での要件(つまり免税事業者には関係ない)で、所得税とかには領収書の要件について記述はありません。(免税事業者とは、ざっくり言うと2年前の売上が1,000万円以下の人です。)

そして消費税法では、1回の金額が3万円未満の少額の場合や、3万円以上でも上記のような領収書等をもらえない「やむを得ない理由」があれば、領収書等がなくても帳簿に記入すればいいよ、ということになっているんです。

また、上記の要件のうち5の宛名については、発行側が「小売業、飲食店、電車賃、駐車場など」の場合は不要となっているので、スーパーやレストランの宛名がないレシートでも問題ないのです。

ちなみに、「領収書」と「領収証」は、意味合い的には違いはありません。

領収書をもらいにくい場合、もらえない場合

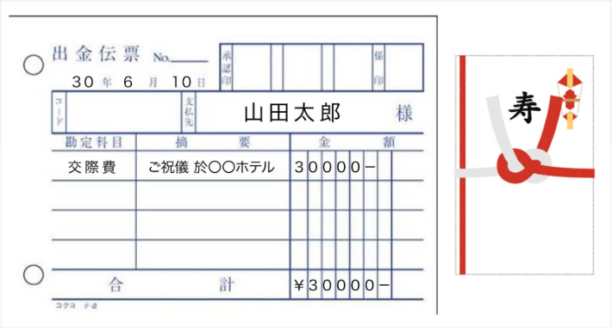

取引先の冠婚葬祭のお祝いとかお悔やみのときに、

「すみません…これ経費にしたいので領収書いただいてもよろしいでしょうか…?」

ってどんなに丁重に言っても、ドン引きされること間違いなしです。

むしろその勇気を称えます。

どうしても領収書をもらいにくい場合や領収書が出ない場合ってあります。

その場合には、出金伝票を作成しましょう。

出金伝票は、下記のようなもので、文房具屋さんや百均で売っています。

この出金伝票の領収書(レシート)ももらっておきましょうね。

冠婚葬祭の場合は、パーティーなどの開催を告知する挨拶状や招待状、招待メールをプリントアウトしたものなども出金伝票と一緒にしておくとさらによいです。

香典やご祝儀は袋のコピーを一緒にしておくのもよいですね。

あ…。

今これを書いていて、去年の後輩税理士の結婚式に行った時のご祝儀を経費に入れてないなぁと思い出しました。

いや~でもあれは本当に素敵な結婚式だった…。

ご祝儀を経費にいれるなんてもういいや。

というふうに「あとでやろう」と思ってると忘れてしまうので(ノンフィクションの実話)、都度、出金伝票に書くようにしましょう。

宛名に「上様」と書かれてしまった場合、宛名がない場合

よく、「宛名はどうなさいますか?」とお店の人に聞かれて「空欄でいいです」とか「上でお願いします」と言うのを目にします。

![]()

確かに、レジでのひと手間になりますし、後ろに人が並んでいる場合などは時間がかかって焦ってしまうので、そう済ましてしまいたい気持ちもわかります。

実際私はあります。

「上で」と言ったこと。

そしたら店員さんに「上様、はどのような字になりますでしょうか?」と聞かれて、もう答える気力もなくなってしまって、「あ…いいです。空欄で」と言ってしまいました。

だって「上」が分からない人に「脇田」を説明するのって至難の業だと思うから。

でも、「宛名」は適正な領収書の要件の一つですから、原則、正しい氏名や会社名を書いてもらう必要があります。

「上様」や空欄だからといって必ずしも認められないということではないですが、できれば正しく書いてもらうようにしましょう。

会社名が長い場合や難しい場合などは、名刺を見せて書いてもらうと簡単です。

私もそうすればよかったんです。

はい、「上で」と言った私が悪いのです。

なお、自分で宛名を加筆・修正してはいけません。

ただし、領収書の裏や端に、内容の詳細(取引先名など)についてメモを書き加えることは問題ありません。

そして、さきほど書いた通り、スーパーや飲食店などであれば宛名はなくてもいいことになっているので

レシートでも大丈夫ですが、領収書をもらうのであれば宛名は正しく書いてある方がよいでしょう。

但し書きは具体的に

適正な領収書の要件の一つに、「支払事由」があります。

「何に使ったか」ということです。

ここに「お品代」と書いてもらうことも多く見られますが、できれば、具体的に書いてもらうようにしましょう。

「お品代」だからといって絶対経費として認められないということではありませんが、「お品代」では、何を買ったのか、何に使ったのか特定できません。

税務調査の際に「こいつ、『品代』が多いな…使途不明金だな」と思われてしまう可能性があります。

「書籍代」「文具代」「パソコン代」などのように具体的に書いてもらうようにしましょう。

まぁこれも、領収書ではなくレシートであれば書いてあるので、レシートなら大丈夫ですね。

領収書に「お品代」とだけ書かれた場合には、納品書などの何を買ったのか分かる書類があれば一緒に保存しておくといいですよ。

領収書は原本を

いずれの場合も、領収書はコピーではなく、原本を保存しておくようにします。

コピーだと二重にも三重にも経費を計上することができてしまうのでNGです。

ネットで何度も領収書をダウンロードする場合には、再発行分には「再発行分」と印刷されるので、同じものを二重、三重に計上しないように注意が必要です。

![]()

領収書とレシートの違いって?適正な領収書の要件とは、まとめ

いかがでしたか?

正しい領収書があればその方がいいですが、領収書がないからといって経費にできないということではありません。

要は、あとで見た時に「このお金をいつ、誰に、なんのために、いくら払ったのか」が分かるようにしておくことです。

そして帳簿への記載もしましょう。