こんにちは!

税理士の脇田みきです。

前回は、開業前に払ったお金、「開業費」についてお話しました。

> 開業費の入力の仕方や対象、償却方法まで解説!(第31 回)

さて、開業したら税務署に提出した方がよい書類として、「開業届」と「青色申告承認申請書」があります。

「開業届」はその名の通り、開業したことを税務署にお知らせする書類です。

開業届の書き方については、こちらを参照してください。

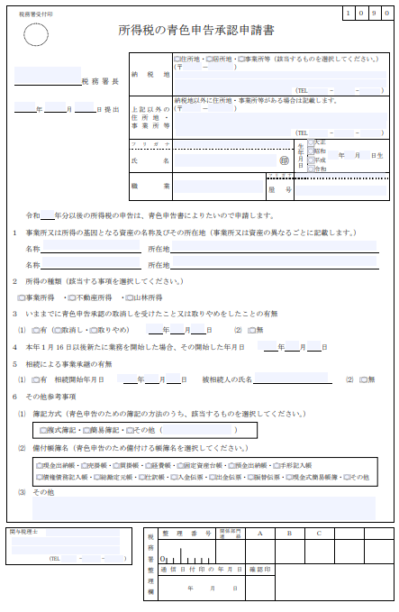

今回は、フリーランスSEの方の「所得税の青色申告承認申請書」の書き方について、その提出方法や期限も合わせてご紹介していきます♪

フリーランスSEの「所得税の青色申告承認申請書」の書き方

まず、「所得税の青色申告承認申請書」の提出方法・提出期限のご説明をして、その後に書き方についてお話したいと思います!

青色申告承認申請書の提出方法・提出期限

「青色申告承認申請書」とは、確定申告を「青色申告」でする場合に提出します。

フリーランスSEがする確定申告には、青色申告と白色申告の2種類があります。

- 青色申告 … 詳細な帳簿付けが必要。税金がお得になる。

- 白色申告 … 簡易な帳簿でよい。税金はお得にならない。

です。

「青色申告承認申請書」・・・漢字が9文字も続いて一瞬嫌な奴かと思いますが、頼りになる奴なのです。

(”あおいろしんこく しょうにんしんせいしょ”と読みます。)

詳細な帳簿つけが必要とは言え、今は会計ソフトを使えば、比較的簡単に複式簿記での帳簿を作成できますから、ぜひとも青色申告にしてみましょう!

開業した年から青色申告するためには、開業日から2ヶ月以内に承認申請書を税務署へ提出しなくてはいけないので注意しましょう。

(1月1日~1月16日までに開業した場合は3月15日まで)

(例)

2019年6月1日に開業したとして、2019年分から青色申告にしたい場合には、2019年8月1日までに提出します。

確定申告の期限は2020年3月16日で、2020年の1月とか2月になって慌てて確定申告を進める方もいらっしゃると思います。

(通常は15日ですが2020年は日曜日なので。)

ですが、その頃になって「青色申告にしたいから承認申請書を出そうっと」と思っても遅いです。

その場合は、2020年分からの青色申告となります。

「開業してから2ヶ月以内」

これは覚えておきましょう!

フリーランスSEの青色申告承認申請書の書き方

フリーランスSEは、青色申告承認申請書の書き方はどうやったら良いのでしょうか?

実際に「所得税の青色申告承認申請書」を書いていってみましょう!

まずは、国税庁HPの「所得税の青色申告承認申請書」からダウンロードします。

印刷してから手書きで記入

↓

郵送

という手順の書き方がスムーズだと思います。

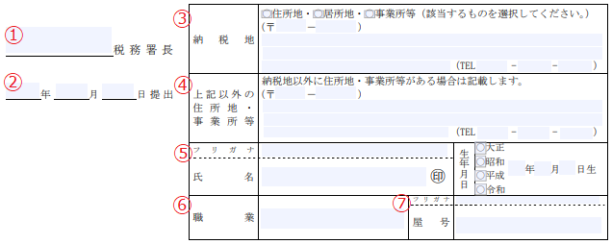

①税務署長

納税地の所轄の税務署名を記入します。(納税地については③参照)

「税務署 管轄」で検索するとどこの税務署か分かります。

②提出日

年と月が書いてあれば、日は省いても大丈夫です(もちろん書いてもいいです)。

開業日から2ヶ月以内であること。

③納税地

税金を納める場所です。

原則は自宅の住所「住所地」、住民票が住んでるところにない場合などは「居所地」、事業所を別に構えていてそちらを納税地にしたい場合は「事業所等」の〇にポチをします。

そして該当の住所と電話番号を記入します。

④上記以外の住所地・事業所等

店舗や事務所が、自宅以外にある場合は、③に記入しなかった方の住所を書きます。

⑤氏名、生年月日

おぉ…生年月日にちゃんと「令和」が選択肢になっている…!

これを読んでるみなさんは、昭和か平成にポチをして生年月日を記入してください。

印鑑は実印でなくて構いません(認め印で可)。

ただしシャチハタは不可です。

⑥職業

「システムエンジニア」など、自由に記載します。

⑦屋号

あれば記入します。なければ空欄でいいです。

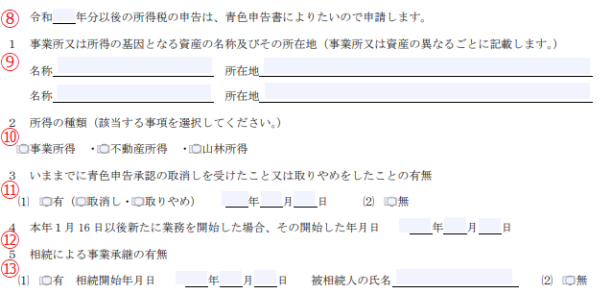

⑧令和_年分以後の所得税の申告は、青色申告によりたいので申請します。

当たり前ですが、ここも「令和」対応済み。

ここは、2019年であれば「1」と記載します。

⑨事業所又は所得の起因となる資産の名称及びその所在地

みなさんは通常ここは空欄でいいです。

(もしも事業所が複数ある場合にのみ記載します。)

⑩所得の種類

フリーランスの場合は、事業所得を選択します。

⑪いままでに青色申告承認の取消を受けたこと又は取りやめをしたことの有無

今回初めて申請する方は「無」にポチします。

⑫本年1月16日以後新たに業務を開始した場合、その開始した年月日

開業日を書きます。「開業届」に記載した開業日と同じ日。

⑬相続による事業承継の有無

自分で事業を始める場合は「無」にポチします。

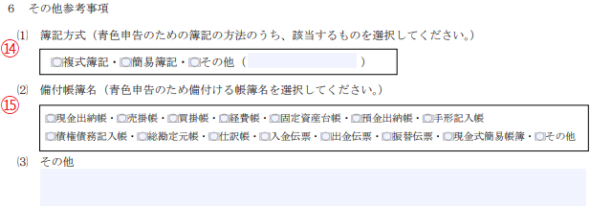

⑭簿記方式

複式簿記と簡易簿記についてここで詳しくは書きませんが、複式簿記だと青色申告特別控除65万円引けて、簡易簿記だと10万円しか引けません。

(つまり複式簿記の方がしっかりした帳簿。)

迷っている方は、複式簿記にポチしましょう。

ここで選択した方式で確定申告しないと問題になるわけではありませんので、神経質にならなくて大丈夫です。

ここで「複式簿記」を選択しても、確定申告の際の帳簿が簡易簿記であれば10万円の控除になります。

「簡易簿記」を選択しても、確定申告の際の帳簿が複式簿記であれば65万円の控除を受けれます。

⑮備付帳簿名

今はここを見ても何が何だか…?という方もいるかと思います。

これも、とりあえず今の時点で備え付けようと思う書類を選択すればいいのであまり気にしなくていいです。

「現金出納帳」「預金出納帳」「総勘定元帳」「仕訳帳」を選択し、あとは必要なものがあれば選択しましょう。

(選択しないものを備え付けちゃいけないわけではありません。)

「所得税の青色申告承認申請書」の完成!

はい、完成!です。

書き終えたら、印鑑を押す前にコピーをして、1枚には右上に「控」と書いて、2枚ともに押印し、提出しましょう。

郵送の場合は返信用封筒(切手を貼る)も入れて送ると、控えが返信されます。

「青色申告のメリット」について詳しく知りたい方は、こちらの記事読んでみてくださいね。