こんにちは!税理士の脇田みきです。

急に寒いくらいになってきました。

朝のピリッとした空気の中、

頭の中で槇原敬之の

「ふ、ゆ、が、はっじまるよ~♪」が流れてきて、

なんだか幸せな気落ちになる最近ですよね。

↑

あ、年代違う?

失礼しました。

さて、冬が始まるとどうなるか。

税理士は(たいてい)忙しくなります。

お客様の年末調整、法定調書、償却資産申告…

そして、「確定申告」と続くので。

フリーランスSE(システムエンジニア)で、

ご自身で確定申告なさる方は、

「あぁ~確定申告かぁ…」

と憂鬱になってる頃かもしれませんね。

でも、確定申告のない国で、突然、

「おいっ!税金100万円払えー!!」

って偉い人に言われたら困ってしまって、

「え?100万円の根拠は??」ってなるから、

確定申告がある国でよかった!!

…というような(いや、ちゃんとマジメな話も)確定申告の話は、

2月に記事にしましたので、

大まかな流れはこちらで確認いただければと思います。

https://extrapeach.jp/finance/第1回-確定申告とは

今日は、確定申告の中でも、

フリーランスSE(システムエンジニア)、

プログラマやITエンジニアに特化した内容を中心にお話していきますよー。

「決算書」と「申告書」

確定申告では、

まず

STEP1 事業の儲けを求め(決算書)

STEP2 事業以外の儲けもあればそれらも合わせて税額を計算(申告書)

します。

確定申告で作るのは、

「決算書」と「申告書」の2つです。

STEP1 事業の儲けを求める(決算書)

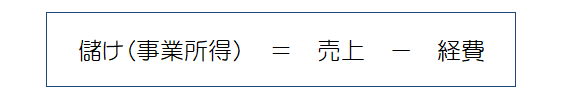

フリーランスSE(システムエンジニア)の儲け(所得)というのは、

サラリーマンのときの収入(給与所得)と違い、

「事業所得」となります。

この事業所得は、

で求められます。

つまり、「売上」と「経費」が分かれば儲けが計算できるのです!

①「売上」とは?

フリーランスSE(システムエンジニア)の「売上」とは、

その年の1~12月に仕事をした分の報酬です。

Peach経理部から届く『支払明細書』で金額は分かりますね。

Peachの場合、

当月分の報酬が翌々月に振込まれる(例えば12月分の報酬が翌年2月に振込まれる)ので、

その年の3月~翌年2月に振込まれた金額を「売上」に入れます。

あくまでも、

その年の12月までに仕事をした分の売上です。

12月までに仕事をした分の売上です。

大事なことなので2回言いました。

在宅型、リモートワーク型、クライアント常駐型など、

仕事のスタイルが異なっても、

フリーランスSE(システムエンジニア)の収入は「売上」に入れます。

仕事の相手先によっては、

年明けに「支払調書」という紙が送られてくることがあります。

相手先が「今年あなたに、これだけお支払いしました」ということをお知らせする用紙です。

その「支払調書」に書かれた金額は、

その年に実際に支払われた金額であることが多い(相手先の経理の仕方による)ので、

上記で自分が計上した「売上」の金額と差額が出ることがあって、

「あれ??計算間違えたかな…?」

とドキドキしちゃうかもしれませんが、

安心してください。

「売上」は、実際に入ってきた金額ではなく、

あくまでも、1~12月に仕事をした分の金額です。

なお、この「支払調書」は確定申告書に添付する必要はありません。

「支払調書」によく似たものに「源泉徴収票」があります。

「支払調書」はフリーランス、

「源泉徴収票」はサラリーマン(パート・アルバイトを含む雇用関係にある人)がもらうものです。

もしどこかにお勤めしていて「源泉徴収票」をもらっていたら、

そちらは確定申告書に添付する必要があります。

その場合、給与(「源泉徴収票」の年収)は、

事業の計算上の「売上」には入れません。

後述する『STEP2 事業以外の儲けもあればそれらも合わせて計算(申告書)』で、入れます。

なお、会社は、雇用している人に「源泉徴収票」を発行する義務がありますが、

フリーランスに「支払調書」を発行する義務はないので、

もらえないこともあります。

でも先ほど書いた通り、

「支払調書」は添付する必要はないので、

自分で計算した「売上」を決算書に計上してあればいいのです。

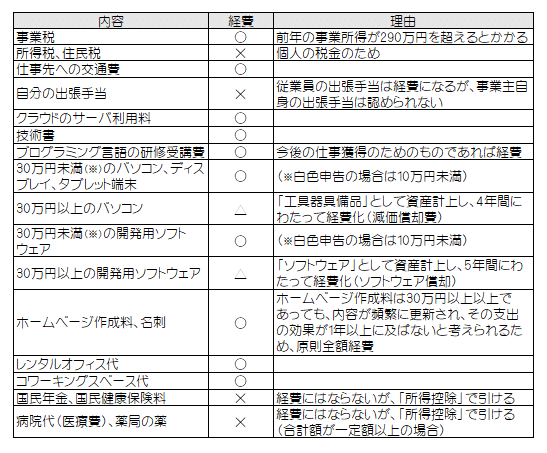

②「経費」とは?

経費とは、「売上を得るために直接要した費用、業務上の費用」です。

ここでは、迷いやすいものについてまとめてみます。

また、自宅兼事務所にしている方は、

家賃や電気代等を「家事按分」して、

一部経費として計上することができます。

この「家事按分」は、全体のうち、事業に使っている割合を言います。

具体的には、週何日、1日何時間、部屋の面積、などから算出します。

![]()

もしも税務署から

「どうしてこの割合なのか?」と聞かれたときに、

「えーっと適当に…ごにょごにょ…」とならずに

「こうやって割合を出したのです!えっへん!」

と合理的に説明できる数字にしましょう。

経費については、迷ったときは必ず専門家に相談してくださいね。

STEP2 事業以外の儲けもあればそれらも合わせて税額を計算(申告書)

STEP1で決算書の儲け(事業所得)が出ました。

青色申告の場合は、この儲けから65万円引けるという特典があります。

このあと、その儲けから税額を計算するための書類が「申告書」です。

フリーランスSE(システムエンジニア)としての儲け以外の収入がある場合には、

ここで全部足します。

![]()

例えばアルバイトをしていて「給与所得」があるとか、

不動産収入があって「不動産所得」がある場合など。

そして、

- 全ての所得(儲け)を足して、

- そこから「所得控除」を引いて、

- その結果に税率をかけて、税額が求まります。

「所得控除」の詳細はこちら

>>https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/shoto320.htm

詳細は、下記の記事にまとめてありますので、

そちらも合わせてチェックしてみてください!

そして、2019年1月から、スマホで確定申告できるようになるんですが…

スマホでの確定申告についての詳細はこちら

>>https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/shoto320.htm

ただ、これはSTEP2の申告書はできますが、

STEP1の決算書の作成はパソコンじゃないとダメらしいので、

みなさんはこれまで通りパソコンで申告するのがいいのかなと思います。

![]()

その他、分からないことや不安なことがあったらぜひご相談くださいね!